Retour sur le rapport de la Cour des comptes de décembre 2025 consacré à la démographie et à ses effets sur les finances publiques.

Temps de lecture : 13 minutes.

En introduction, la Cour des comptes rappelle que cet enjeu démographique est désormais prégnant dans ses analyses :

- Sur la situation des finances publiques (février et juillet 2025) et

- Sur le système de retraite (février et avril 2025).

Par ailleurs, le contexte européen, voire international, est désormais celui d’un vieillissement généralisé des populations1.

Je précise enfin que je traite essentiellement de l’une des composantes de ce bouleversement démographique : le vieillissement. La seconde composante, celle liée à l’immigration, me semble, en effet, plus délicate à traiter en termes de dépenses publiques. Nous le verrons durant cette lecture.

Le Vieillissement Accéléré de la France

Fin 2024, la France comptait 68,6 millions d’habitants, répartis au sein d’environ 30 millions de ménages. La population française se caractérise par une structure par âge marquée par un vieillissement progressif

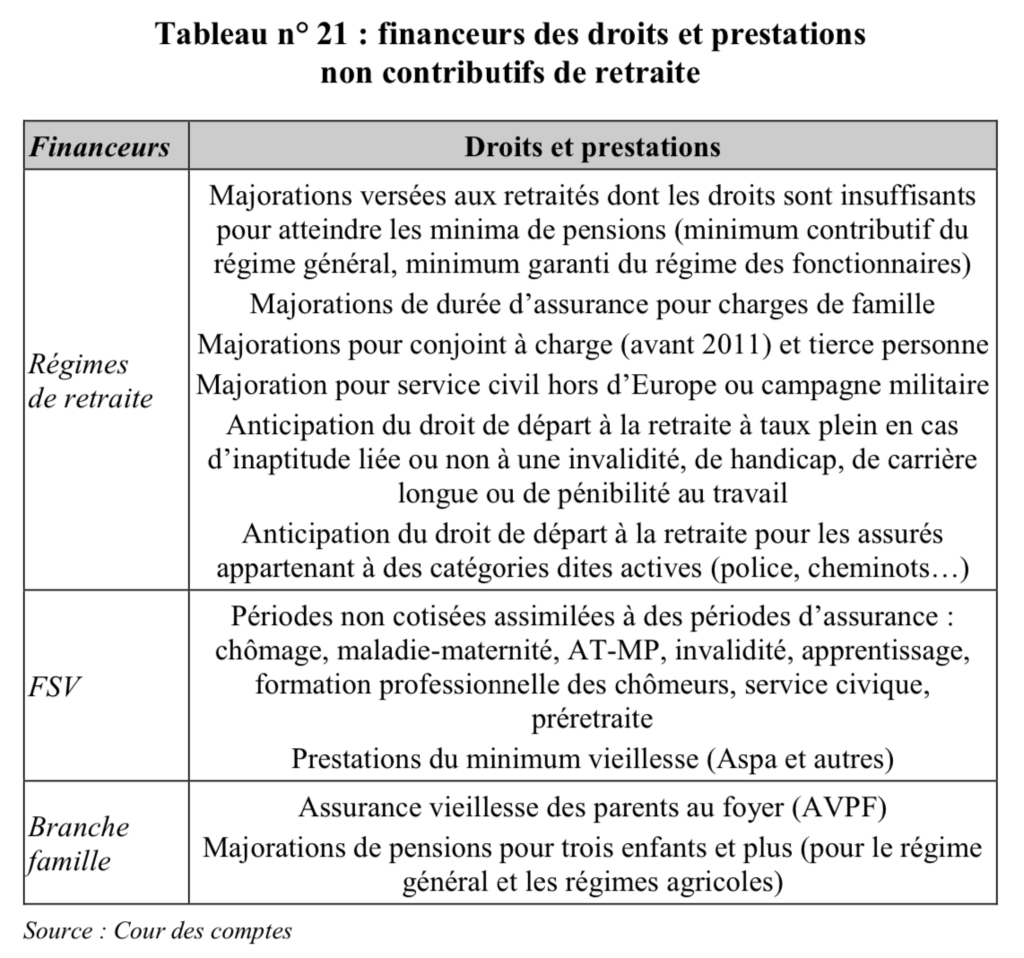

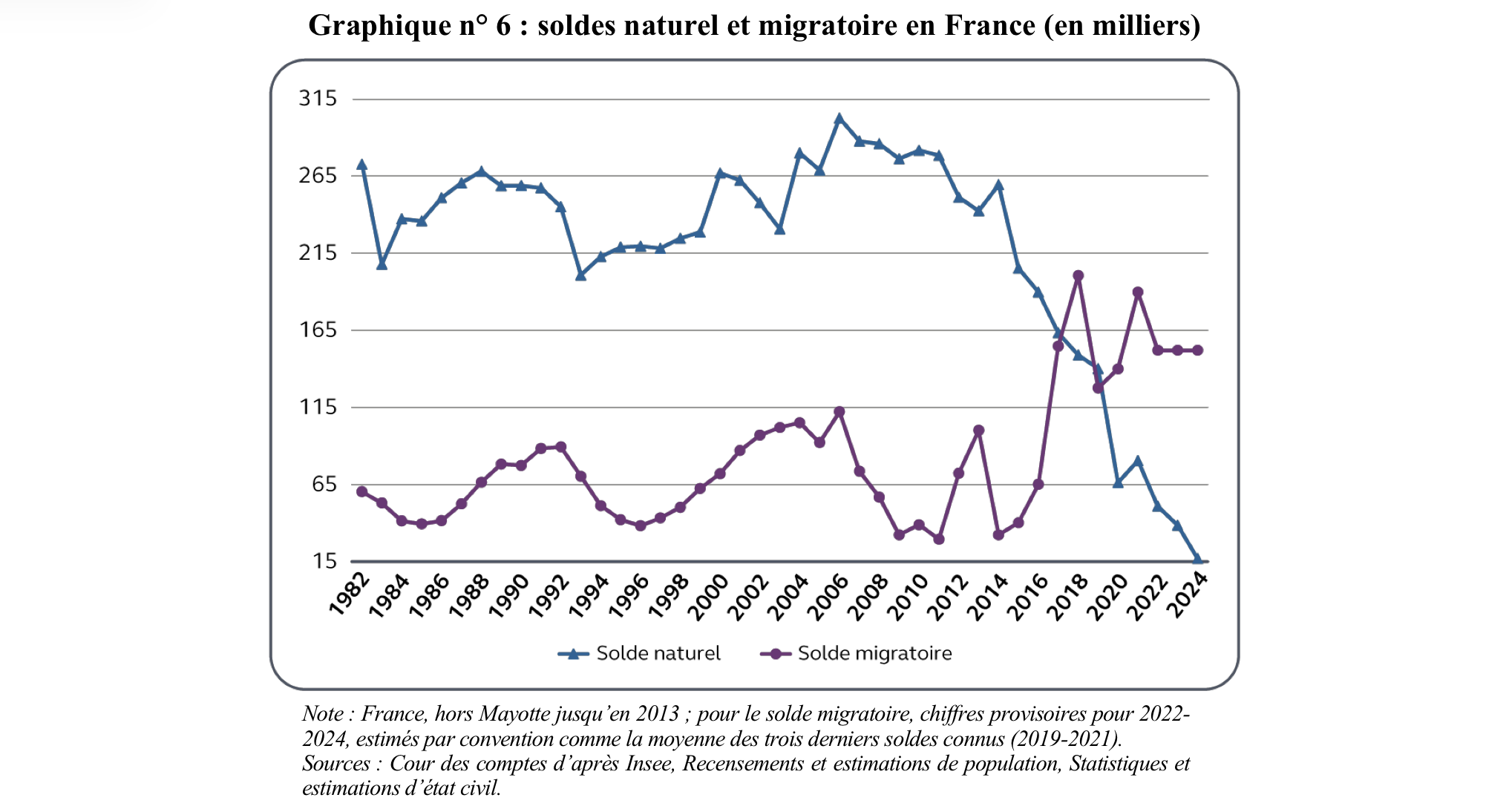

Le graphique relatif au solde naturel français illustre ce basculement démographique.

Les Raisons de ce Bouleversement Démographique

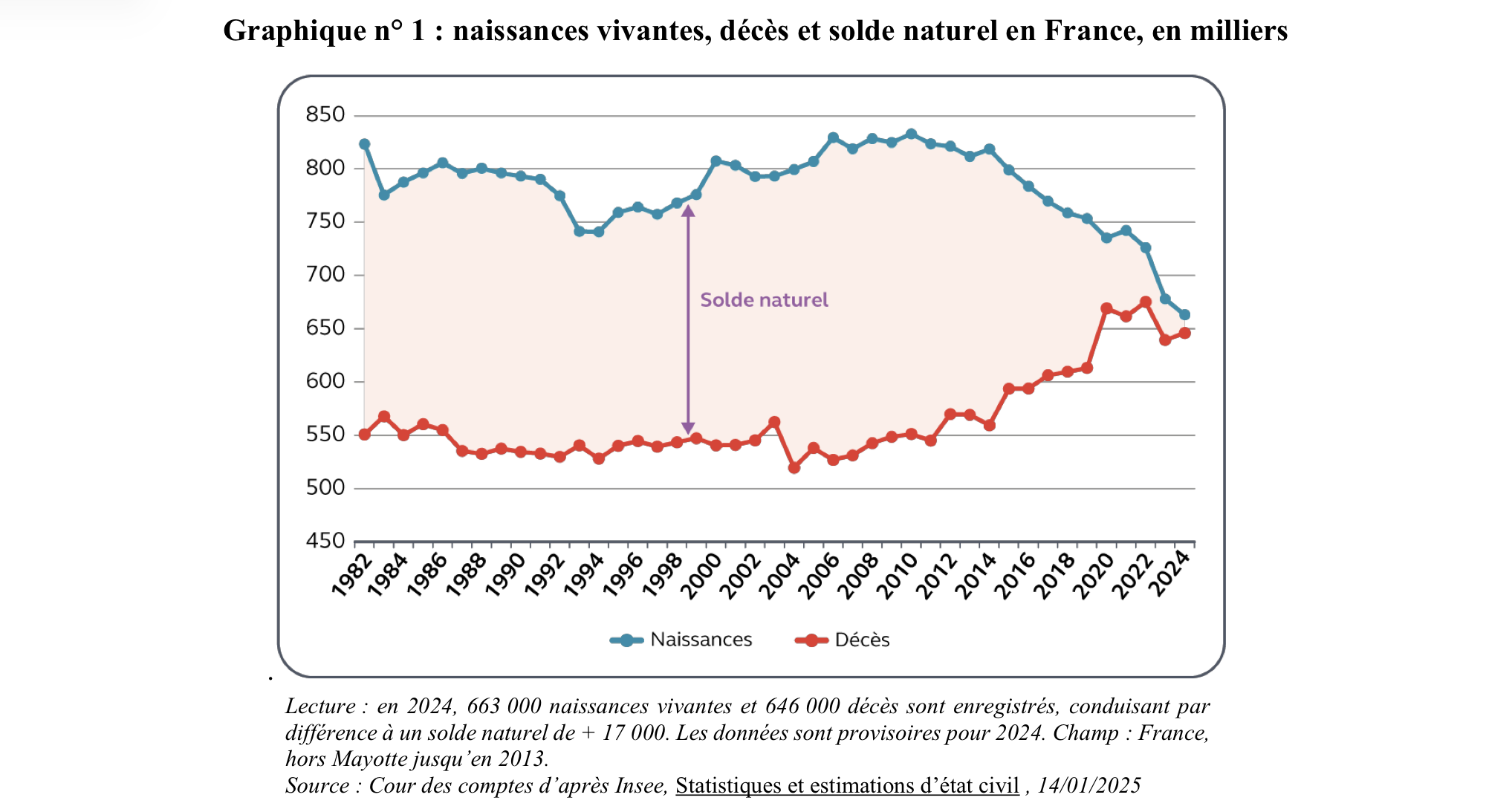

L’Allongement de l’Espérance de Vie (le Vieillissement « Par le Haut »).

En 2024, l’espérance de vie à la naissance atteint un niveau historiquement élevé : 85,6 ans pour les femmes et 80,0 ans pour les hommes, soit un gain d’environ 20 ans par rapport à 1946.

Le vieillissement « par le haut » de la population française s’illustre notamment par l’augmentation du nombre de retraités :

- En 2022, 17 millions de personnes percevaient une pension de retraite de droit direct d’au moins un régime français,

- En 2000, c’était le cas de 12,1 millions de personnes (4,9 millions de moins).

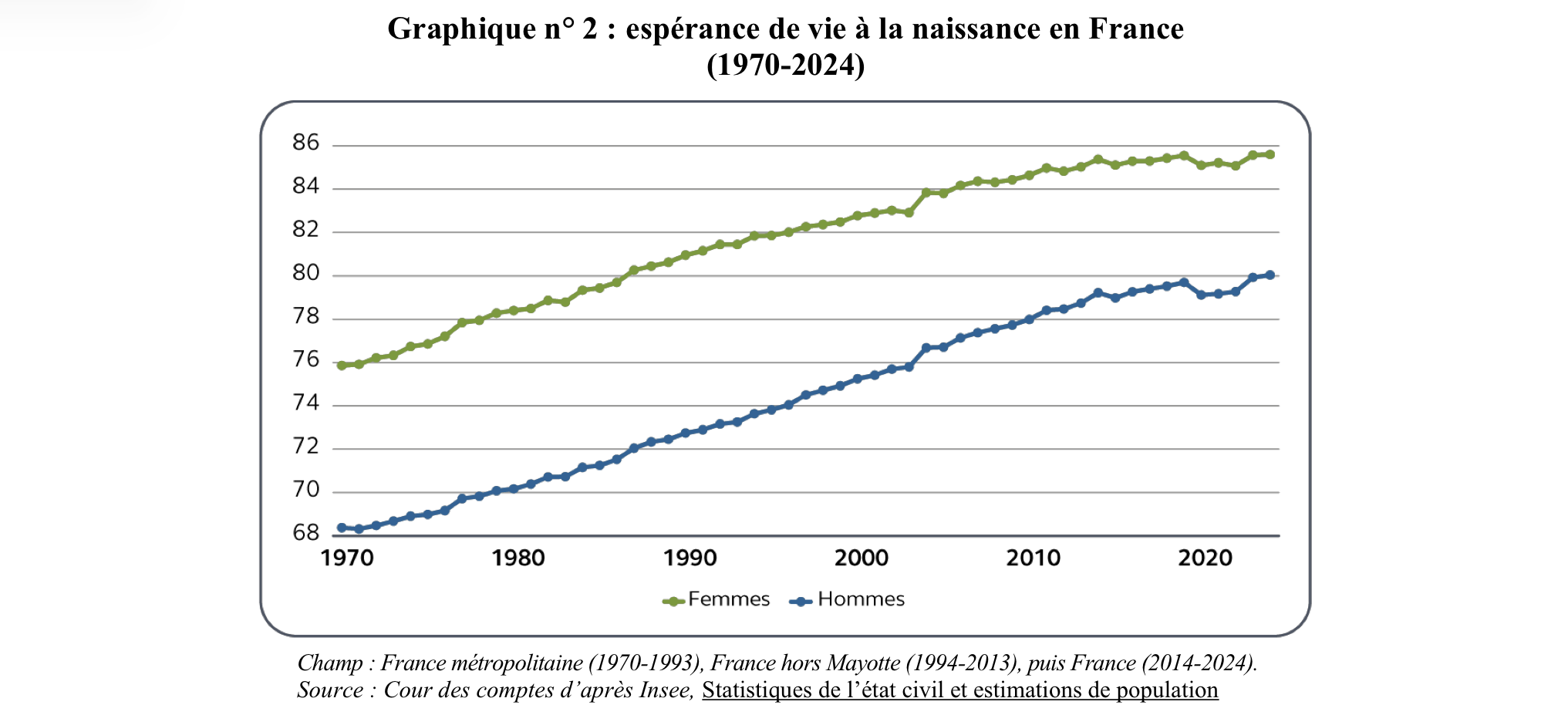

Un autre instrument de mesure particulièrement sensible est celui de la perte d’autonomie, que l’on peut restreindre au nombre de bénéficiaires de l’APA2 :

La Baisse des Naissances (le Vieillissement « Par le Bas »)

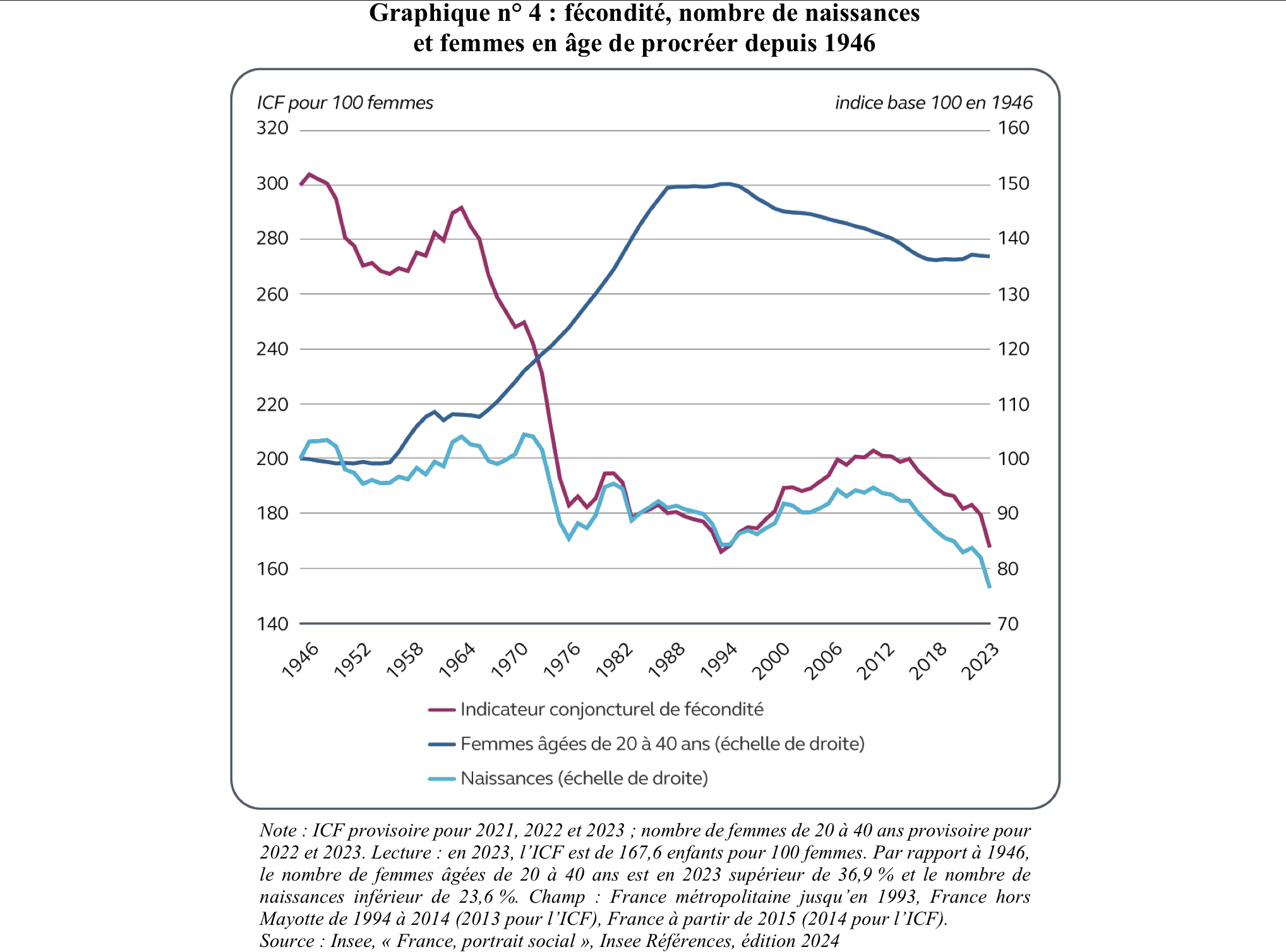

L’indice conjoncturel de fécondité est ainsi passé de 2,02 enfants par femme en 2010 à 1,62 en 2024 (soit, 162 enfants pour 100 femmes), soit une réduction de près de 20 % en quatorze ans. Ce niveau n’avait jamais été aussi bas depuis la fin de la Seconde Guerre mondiale, à l’exception des années 1993 et 1994.

Ces évolutions s’accompagnent d’un recul de l’âge moyen des mères, qui s’établit désormais à 31 ans pour l’ensemble des naissances (contre 27 ans en 1975) et à 29 ans pour le premier enfant (contre 24 ans en 1975).

La Hausse des Flux Migratoires

Depuis 2017, le solde migratoire a toujours été supérieur à 127 000, contrastant avec un solde de 68 000 personnes par an de 1996 à 2016. En conséquence, leur part dans la population est passée de 7,5 % (part relativement stable des années 1970 à 1990) à près de 10,7 % en 2023.

En 2022, 40 % des immigrés sont originaires d’Europe (dont une partie d’Ukraine) et 35 % d’Afrique.

Par ailleurs, ces immigrés sont plus diplômés :

- En 2022, 54 % des immigrés âgés de 25 ans ou plus étaient titulaires d’un diplôme de l’enseignement supérieur,

- Ils étaient 47 % dans cette situation en 2010 et 41 % en 2006.

D’autre part, alors que l’immigration était essentiellement masculine jusque dans les années 1970, elle est dorénavant en majorité féminine3.

Inversement, l’émigration augmente également. Elle concerne en particulier des jeunes diplômés, avec près de 110 000 départs en 2022, le plus souvent vers des pays de l’OCDE4 (à 85 %).

Les Projections Démographiques Françaises

Les rapporteurs présentent le scénario central de l’INSEE5, le plus communément utilisé, construit sur les fondamentaux suivants :

- Un indice conjoncturel de fécondité de 1,8 (alors que l’on sait que le dernier indice calculé est de 1,6 et que cet indice est en baisse continue depuis vingt ans) ;

- Une espérance de vie à la naissance de 90 ans pour les femmes et de 87,5 ans pour les hommes ;

- Un solde migratoire positif de 70 000 personnes (soit un solde très bas, la moitié de celui constaté aujourd’hui).

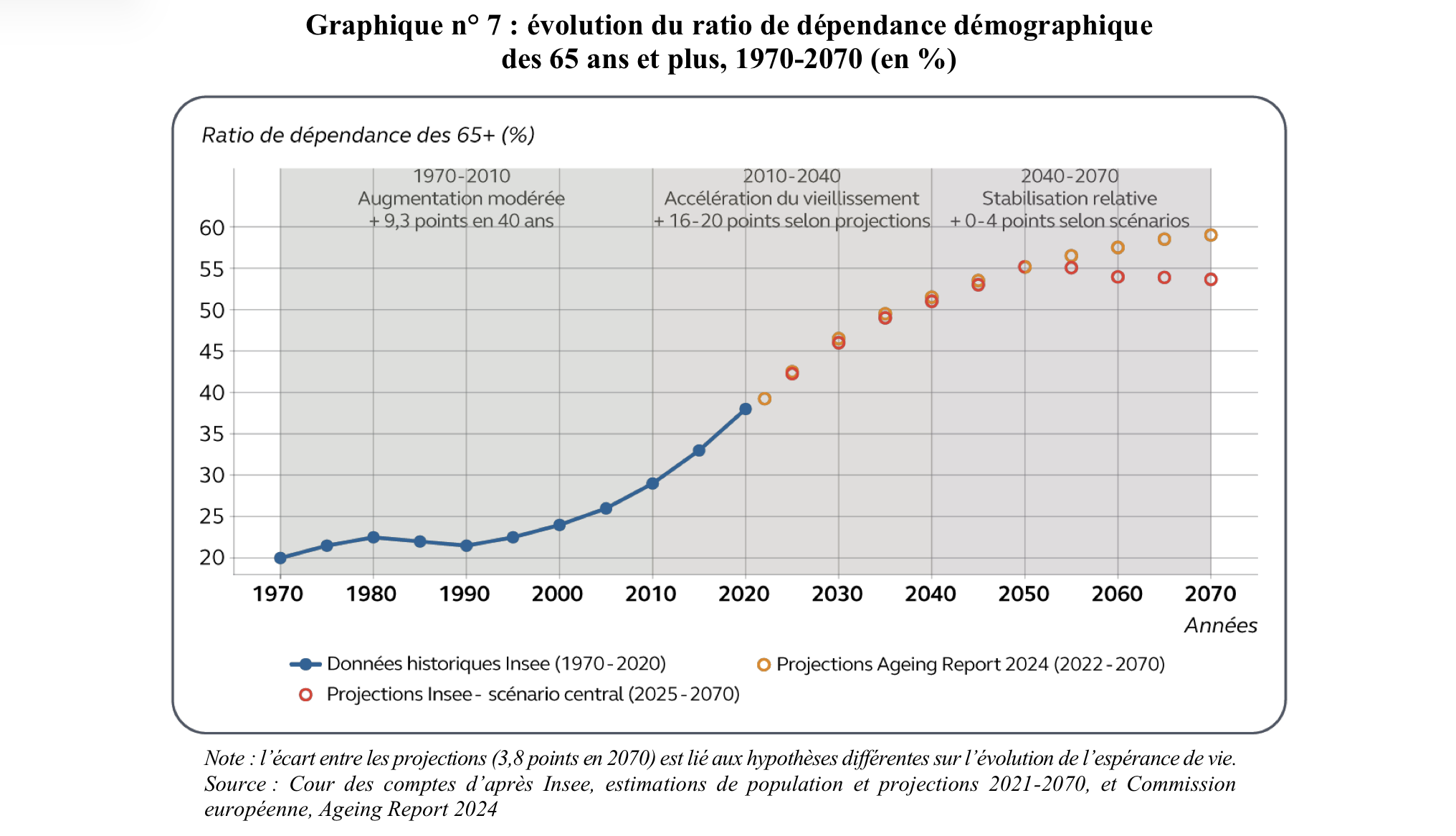

Dans ce scénario, la part des français de plus de 65 ans passerait de 21,4 % en 2024 à 28,9 % de la population en 2070. En conséquence, le ratio de dépendance des 65 ans et plus par rapport à la population en âge de travailler (20-64 ans) passerait ainsi de 38 % à 54 %.

Développer nos Richesses Dans un Contexte de Vieillissement de la Population

Une Production de Richesse Plus Difficile

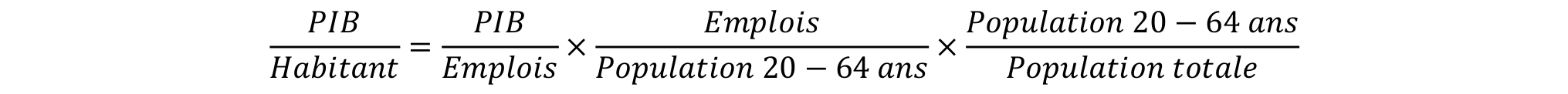

Le niveau de vie moyen, mesuré en termes de produit intérieur brut (PIB) par habitant, repose sur :

- La productivité du travail,

- Le taux d’emploi,

- Le ratio de dépendance démographique (rapport entre la population en âge de travailler et le reste de la population6).

Dit autrement, la hausse du ratio de dépendance démographique implique mécaniquement une dégradation de la croissance potentielle de la France (et de 2/3 des pays du monde).

Les Facteurs à Mobiliser

Face à la dégradation du ratio d’un des éléments de calcul, la Cour préconise logiquement de renforcer les autres éléments.

1. L’augmentation du taux d’emploi

En France, le taux d’emploi des 15-64 ans a progressé pour atteindre 68,8 % en 2024, soit un ratio semblable à celui de 1980 (celui-ci s’étant fortement dégradé sur les années 1980 et 1990). Il reste toutefois en deçà du taux moyen de la zone euro (70 % en 2023).

La Cour note que le décalage de l’âge de départ en retraite augmente mécaniquement le taux d’emploi7.

2. L’apport migratoire

Le solde migratoire français (différence entre les départs et les arrivées) est en moyenne de 150 000 de 2019 à 2021. Il représente 90 % de la croissance démographique française.

La Cour se contente de relever que la personne immigrée en emploi contribue au fonctionnement de l’économie et à sa croissance.

3. Les mutations technologiques

Un effet induit par la raréfaction de la main-d’œuvre, constaté empiriquement, est le développement de l’automatisation et de la robotisation des processus de production8.

La Cour relève à cet égard un paradoxe, les entreprises les plus compétitives et les plus robotisées sont celles qui embauchent le plus, tandis que celles en retard se révèlent rapidement en difficulté. Cependant, toutes choses égales par ailleurs, la robotisation se substitue progressivement aux emplois les moins qualifiés.

Les Autres Impacts du Vieillissement sur la Création de Richesse

Population plus âgée et productivité

Le vieillissement de la population emporte ici deux grandes conséquences :

- La Cour cite tout d’abord une méta-analyse selon laquelle les effets sur la productivité seraient croissants jusqu’à 40 ans, puis décroissant à compter de 49 ans ;

- Par ailleurs, le vieillissement de la population induit une augmentation de la part des services dans l’économie, or ce secteur est moins sensible aux gains de productivité.

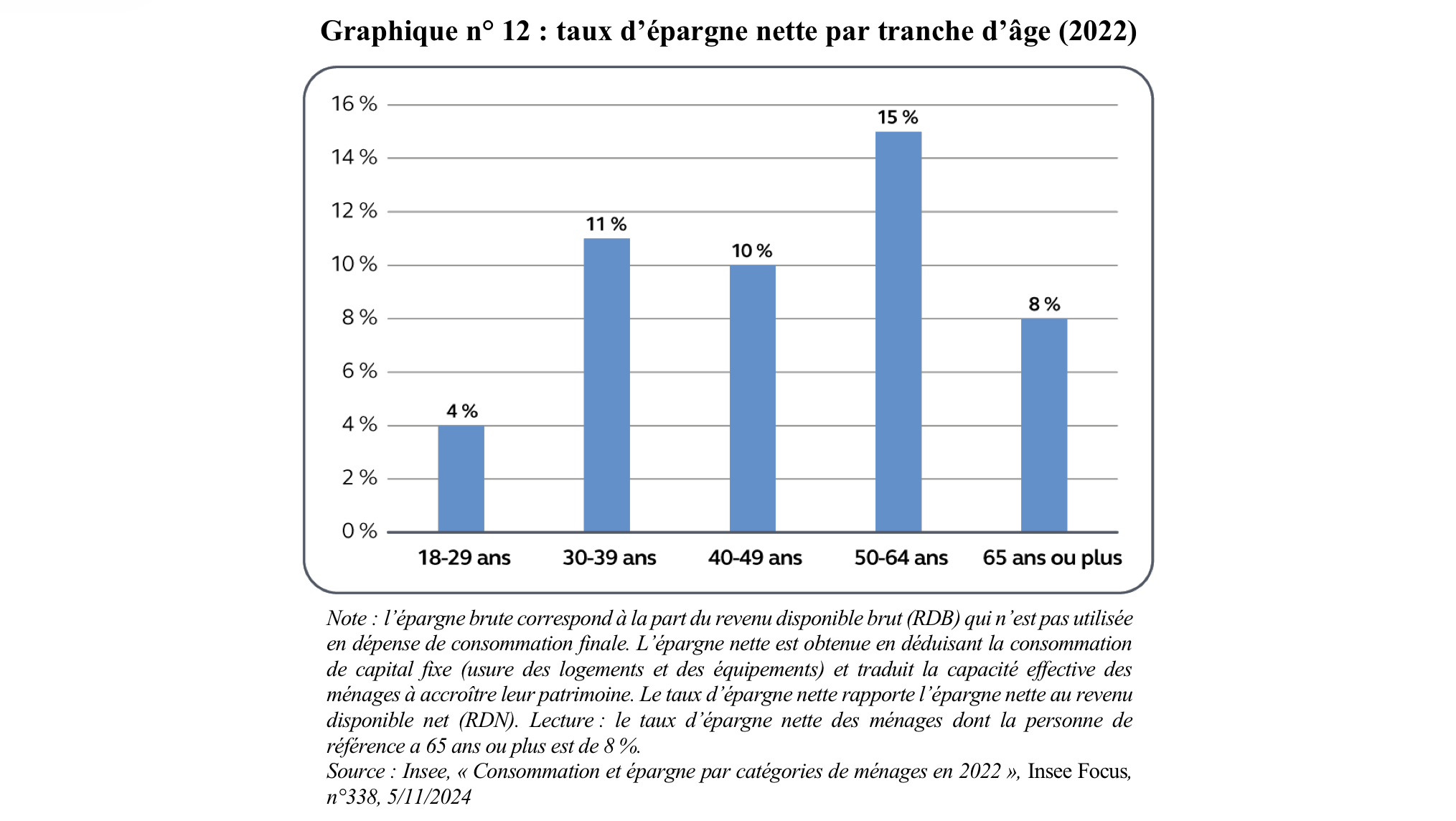

Le cas particulier de l’épargne des retraités

En contradiction avec la théorie des cycles de la vie9, la Cour évoque une « sur-épargne » des retraités10, essentiellement liée à deux facteurs :

- L’incertitude sur la durée de vie et l’anticipation de dépenses futures (autonomie, santé) ;

- L’illiquidité du patrimoine des ménages (essentiellement immobilier, ce qui incite à conserver et à épargner des valeurs liquides).

Les Effets du Vieillissement sur les Recettes de l’État et la Protection Sociale

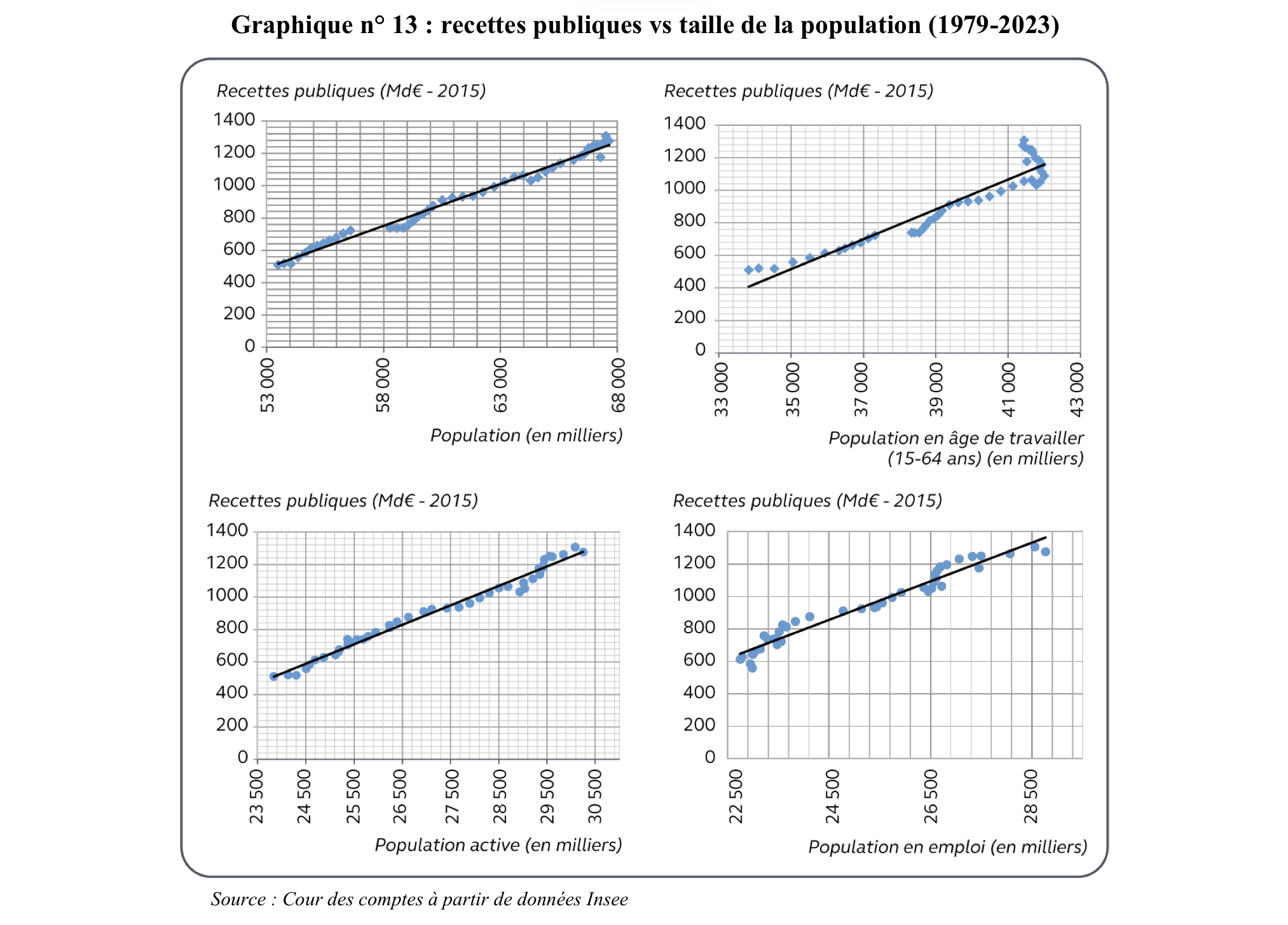

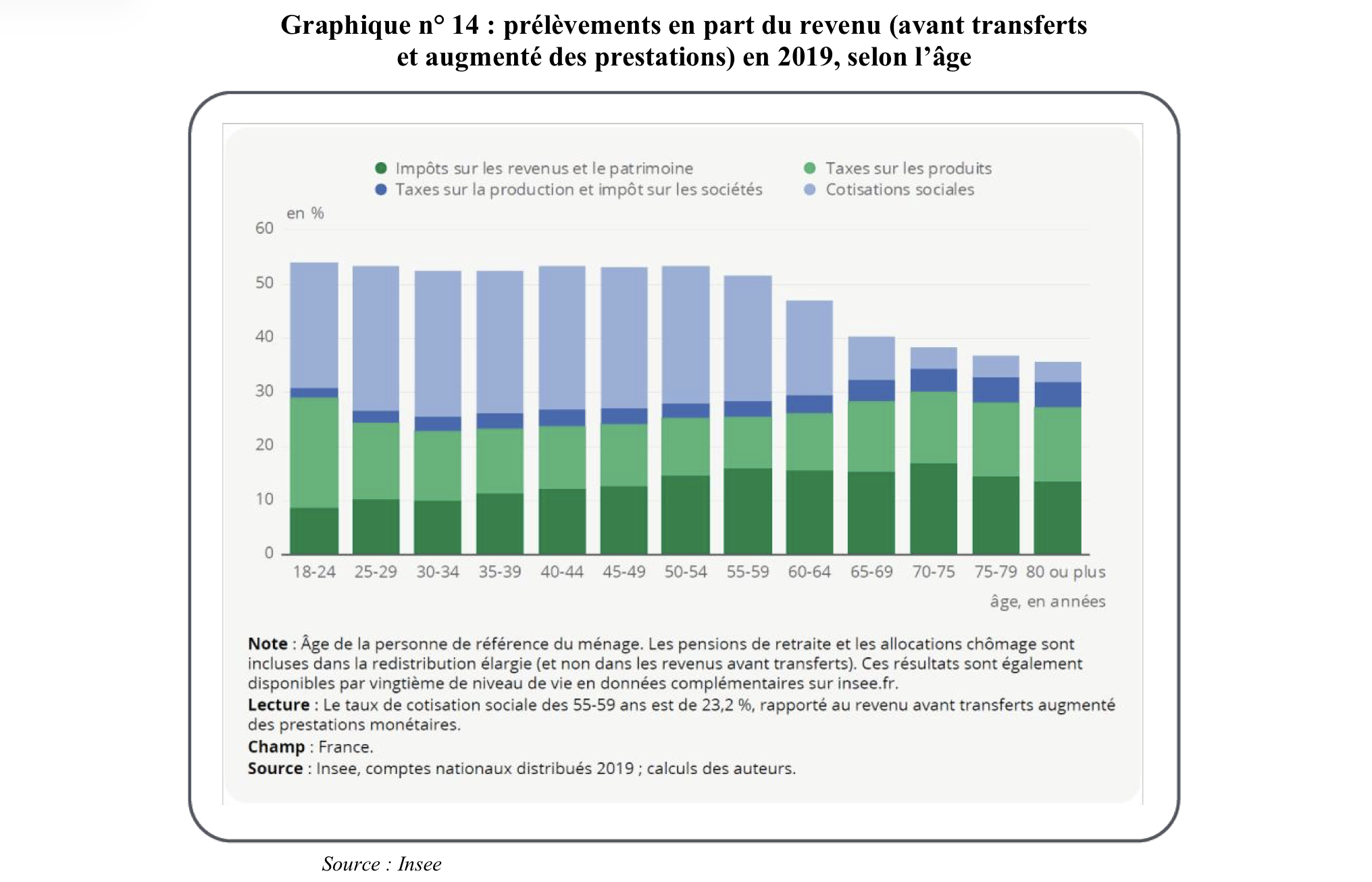

L’Effet sur les Recettes Publiques : une Moindre Participation des Retraités au Financement de la Protection Sociale

Toutes choses égales par ailleurs, une augmentation de la population équivaut à une augmentation des recettes publiques, peu importe l’indicateur utilisé.

Cependant, malgré une baisse de la population active en âge de travailler de 2011 à 2023 (de 38 à 37,2 millions), les recettes publiques ont augmenté de 17,3 %.

Il y a toutefois un effet sur les recettes publiques de l’augmentation de retraités. Les revenus du patrimoine étant moins socialisés que les revenus du travail. Or, le patrimoine des français est principalement le patrimoine des retraités : En 1986, le patrimoine net médian des trentenaires était de 45 % plus élevé que celui des plus de 70 ans ; en 2015, il était trois fois plus faible.

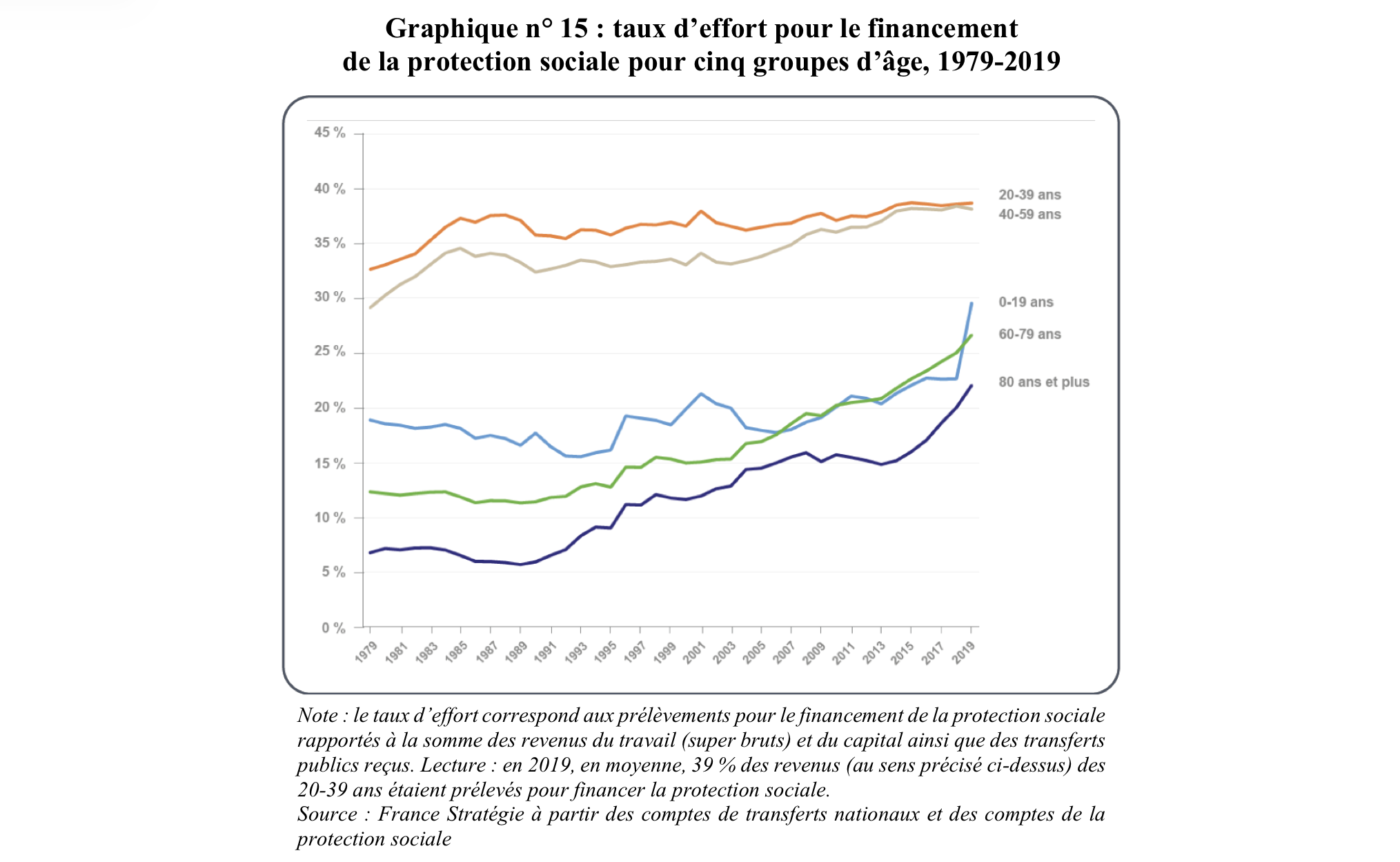

La Cour constate toutefois une augmentation du taux d’effort en matière de protection sociale sur les plus âgés :

- De 1979 à 2019, ce taux a plus que doublé pour les 60-79 ans (passant de 12 % à 26 %), voire triplé pour les plus de 80 ans (de 7 % à 22 %)11 ;

- Dans le même temps, il augmentait également pour les 20-39 ans et les 40-59 ans, mais dans des proportions moindres (passant d’environ 30 % en 1979 à 38 % en 2019).

Le rééquilibrage intergénérationnel du financement de la protection sociale s’explique par :

- La montée en puissance des impôts sociaux, notamment de la contribution sociale généralisée (CSG) à partir des années 1990 ;

- Les politiques d’exonérations de cotisations sur les bas salaires dans les années 2000, qui ont allégé le poids des cotisations sociales des salariés.

La Cour appelle donc à fiscaliser et à socialiser davantage les revenus du patrimoine et de la consommation. Toutefois, la Cour prévient que cela ne suffira pas.

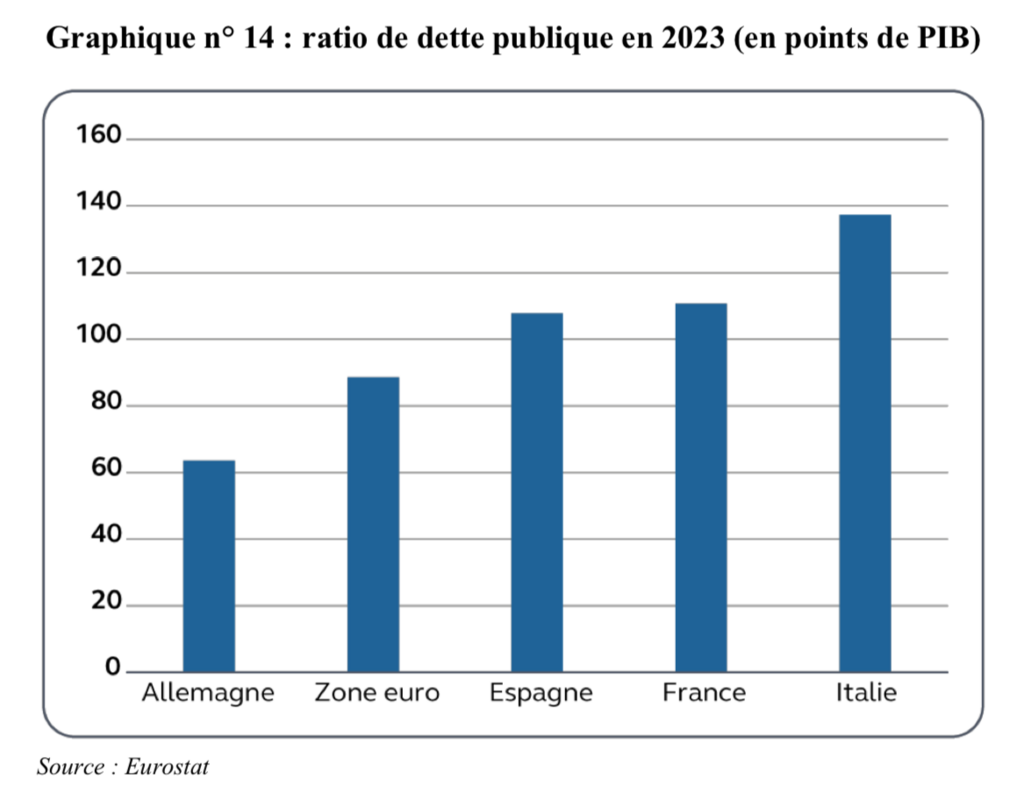

L’Effet-Ciseaux Induit par la Baisse des Recettes et l’Augmentation des Dépenses

« En l’état de la législation, ces trois effets compensateurs — hausse du rendement des droits de succession, maintien des recettes de la fiscalité indirecte assise sur la consommation des ménages, hausse du rendement de la fiscalité de l’épargne — ne sont pas suffisants pour contrebalancer le freinage des recettes publiques induit par la décroissance de la population active, hors immigration. »

Un Effet Négligeable de l’Immigration sur les Prélèvements Obligatoires

D’un point de vue théorique, l’immigration devrait contribuer positivement aux recettes publiques et, plus largement, à l’équilibre des finances publiques. En effet, plus des deux tiers des dépenses publiques dépendent de l’âge et les immigrés sont majoritairement en âge de travailler.12

La Cour relève cependant que les études économiques disponibles suggèrent un effet de l’immigration sur les recettes publiques plus nuancé et incertain qu’anticipé13.

Les études macroéconomiques du Centre d’études prospectives et d’informations internationales (CEPII) ou de France stratégie évaluent l’impact de l’immigration sur le produit intérieur brut a un effet de -0,3 % à -0,5 % de point de PIB14.

Les Effets du Vieillissement sur les Dépenses Publiques

Les Dépenses Sensibles au Vieillissement sont Très Importantes et Très Dynamiques

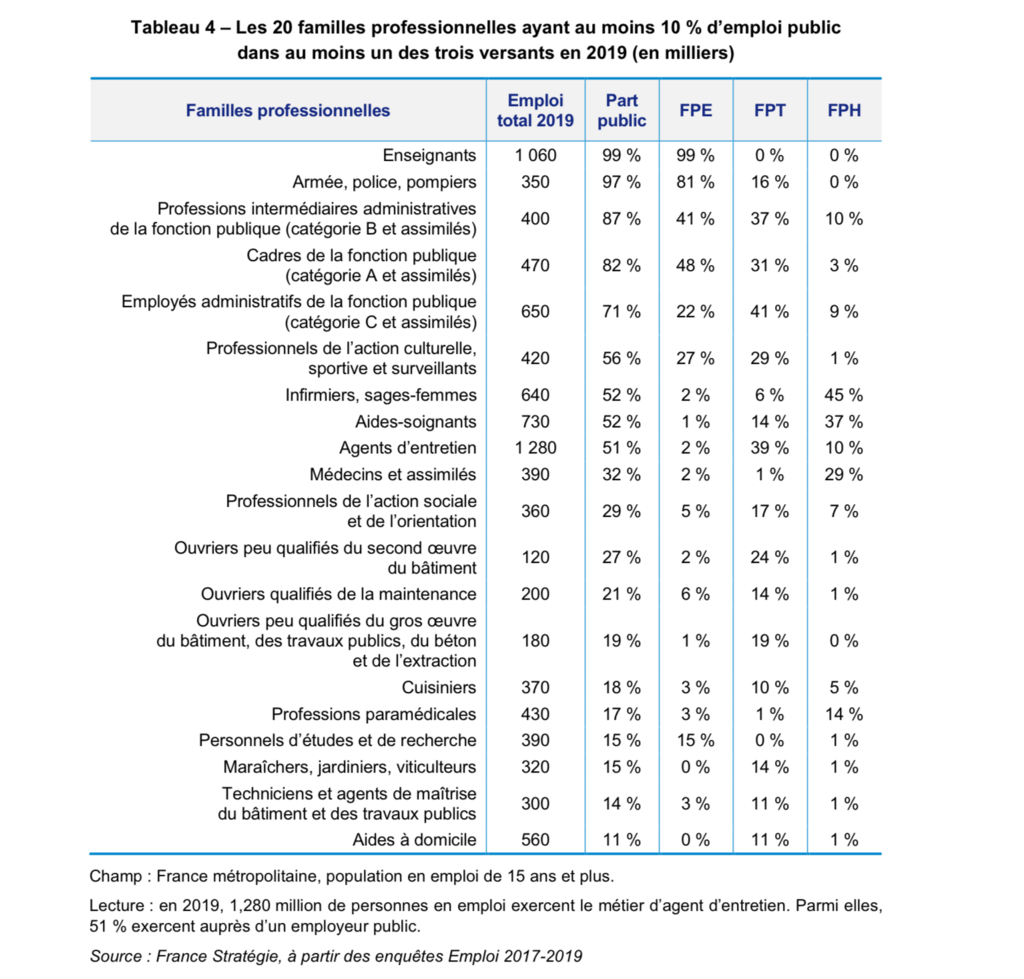

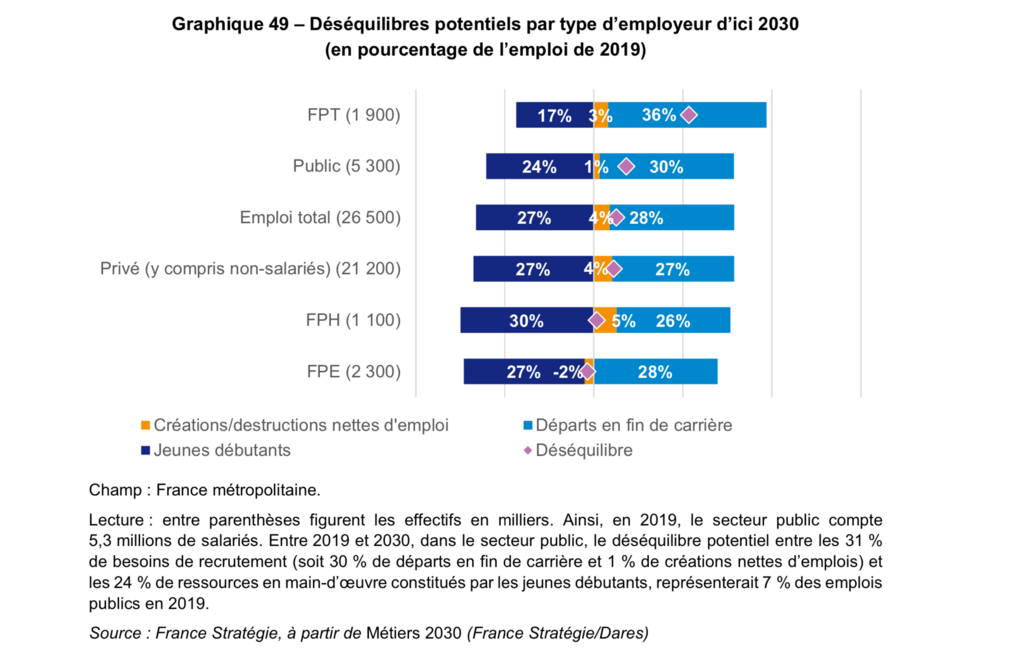

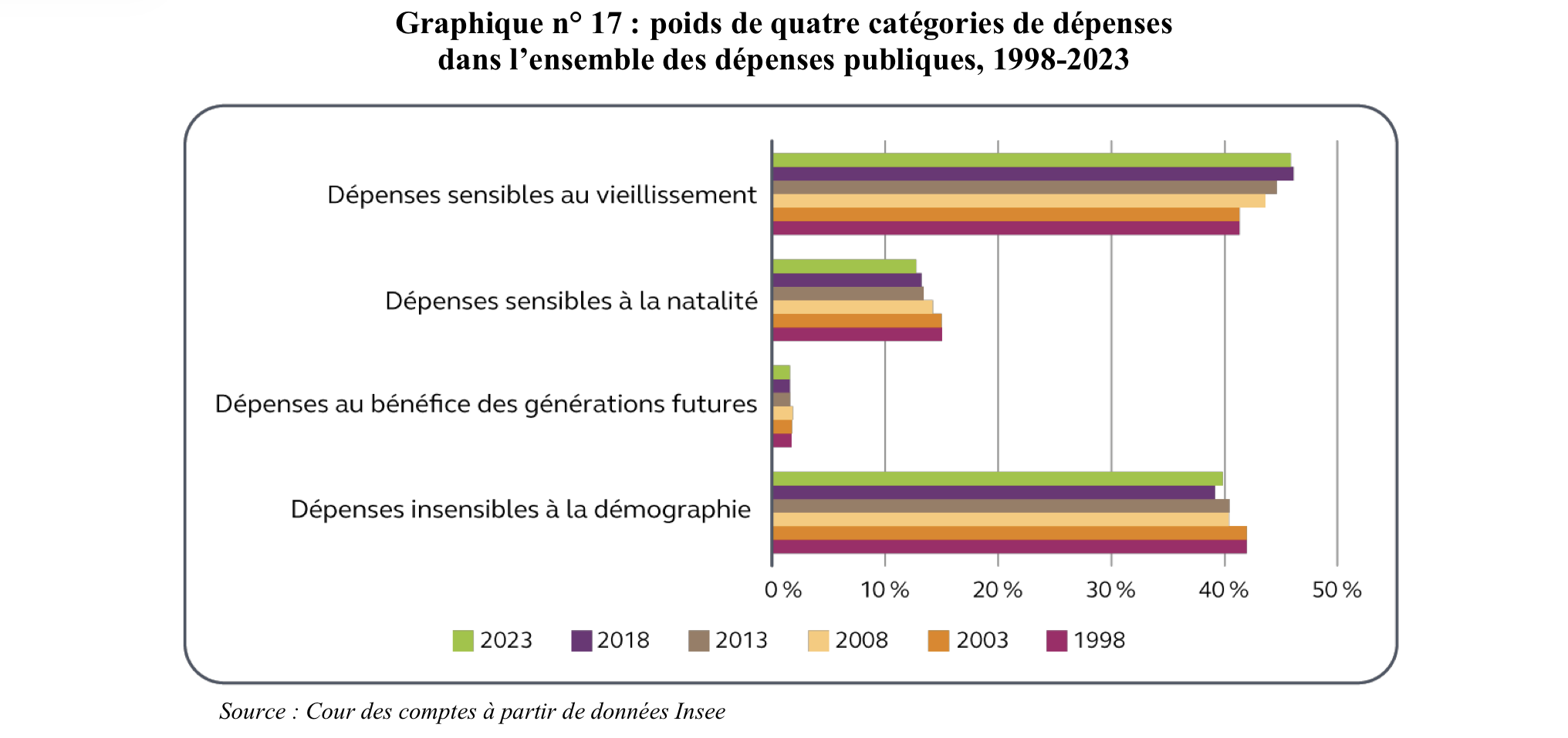

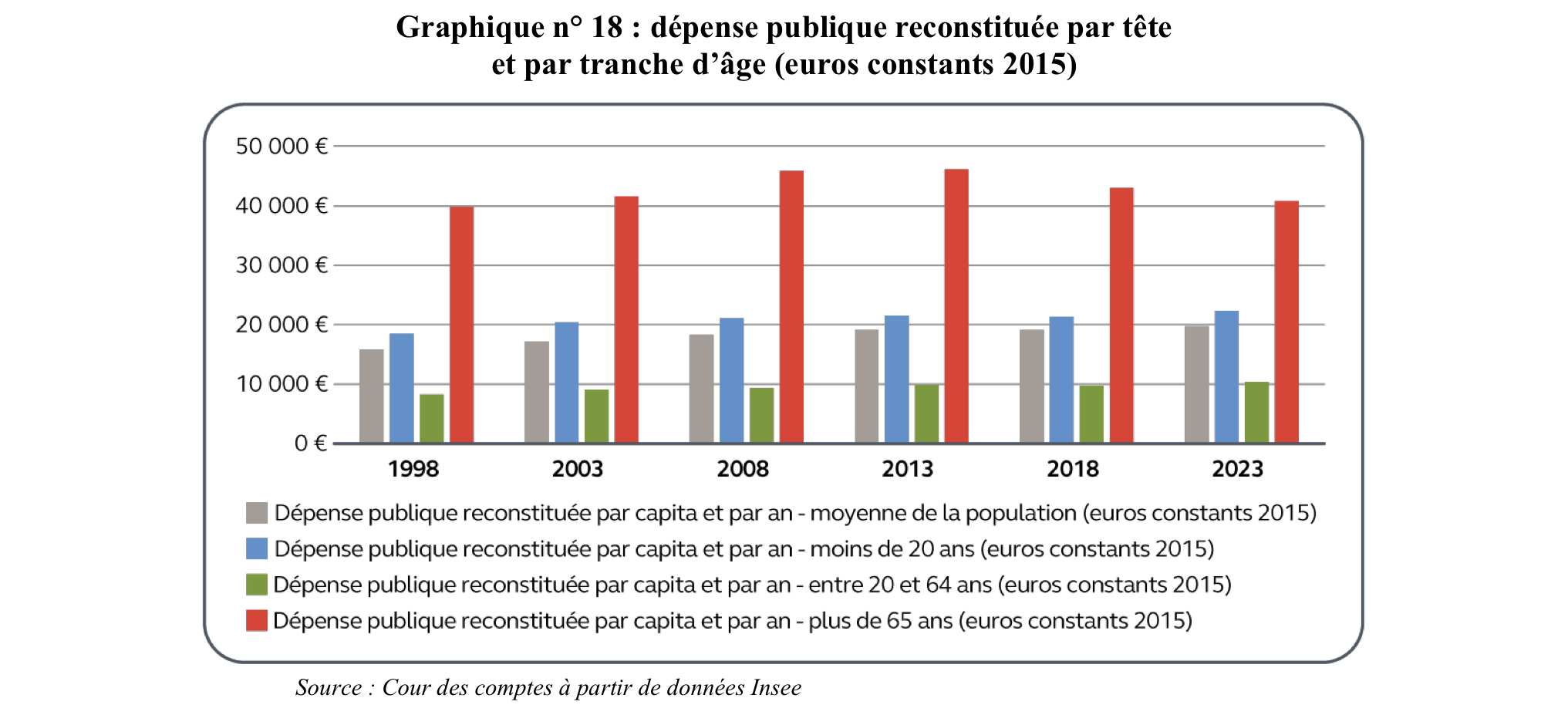

En analysant les dépenses sur les vingt-cinq dernières années (de 1998 à 2023) : 40 % des dépenses publiques sont sensibles au vieillissement de la population. Elles croissent continûment sur la période, avec un volume de dépenses en augmentation de 11 % en part de PIB sur la période.

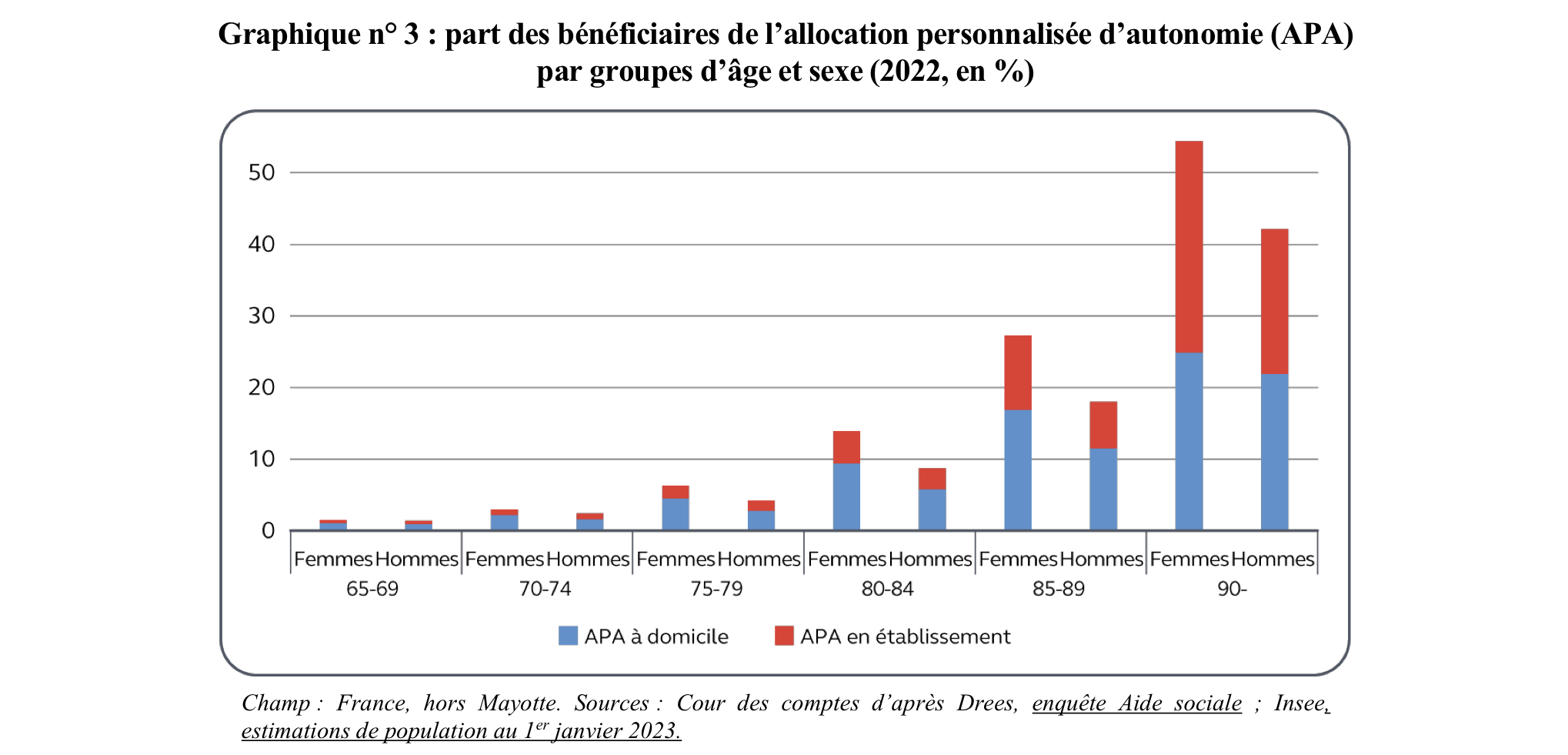

Premier poste de dépenses de la protection sociale, les pensions de vieillesse et de survie représentaient, en effet, 353 milliards d’euros en 2023, soit 13,4 % du PIB15. À titre de comparaison, le budget du ministère de la Justice pour 2023 était de 9,6 milliards d’euros.

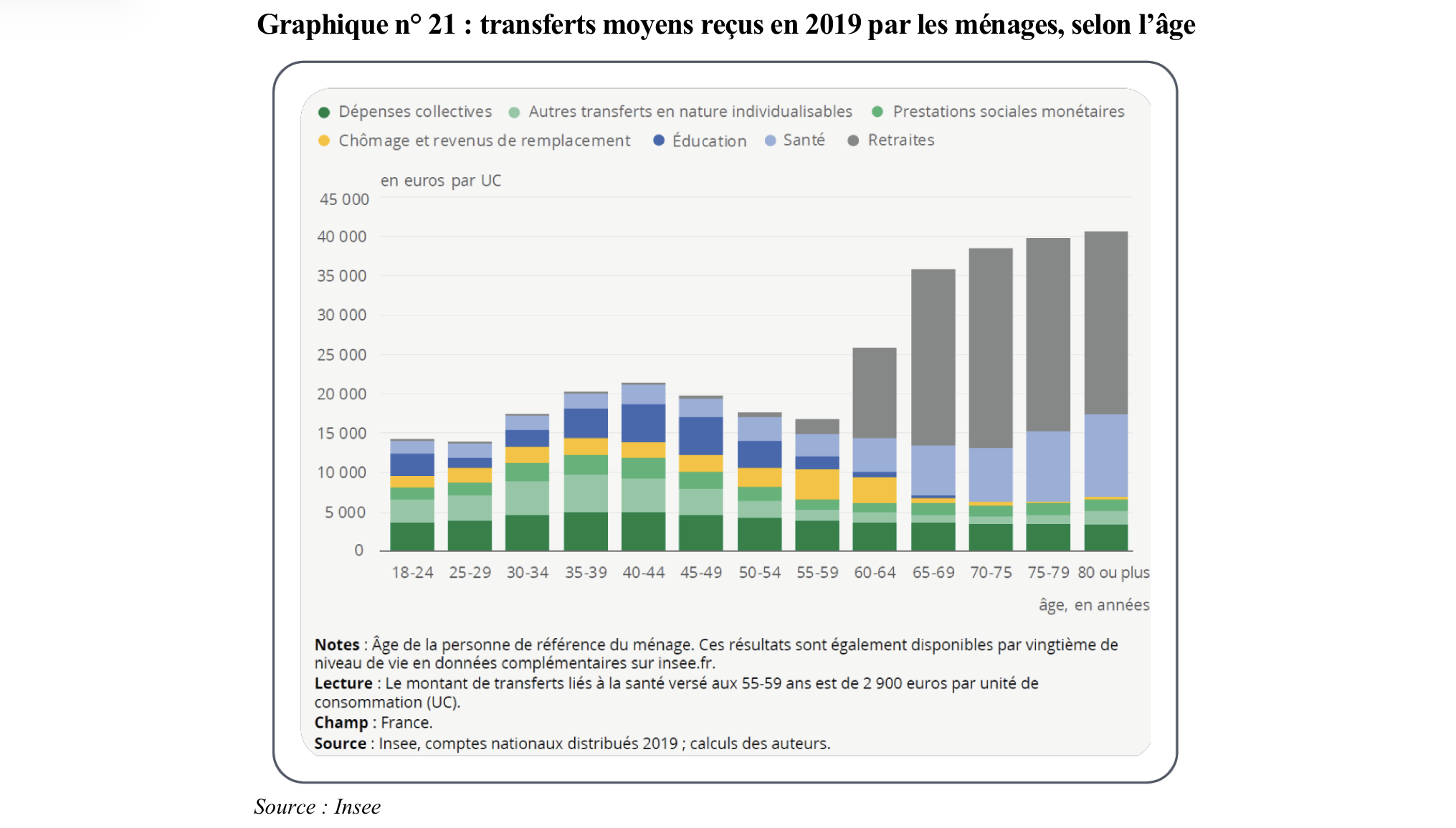

À l’inverse, les dépenses sensibles à la natalité, qui recouvrent essentiellement les dépenses publiques d’éducation et les dépenses de politique familiale, représentaient 12,8 % des dépenses publiques en 2023, contre 15 % en 1998, soit un repli de 15,1 %.

En effet, les dépenses de transfert sont concentrées sur les plus de 60 ans, compte tenu de l’importance des dépenses de retraite et de santé pour les plus âgés.

L’Insuffisante Prise en Compte de la Démographie dans les Projections Budgétaires

Malgré l’abondance de recherches et de données, la Cour constate un déficit d’information des décideurs publics en matière démographique, en particulier pour les dépenses de santé et d’autonomie16.

Or, les plus de 60 ans représentent la moitié des dépenses de santé et l’augmentation de cette classe d’âge expliquerait le quart de l’augmentation des dépenses de santé17.

De manière similaire, mais encore plus préoccupante, les projections réalisées sur l’évolution des dépenses liées à la perte d’autonomie convergent toutes sur l’ampleur de leur progression à venir. À titre d’exemple, les dépenses liées à l’Allocation personnalisée d’autonomie (APA) ont déjà été multipliées par 2,6 en euros constants depuis la création de l’aide en 200218.

Pour autant, les travaux menés par la direction de la recherche, des études, de l’évaluation et des statistiques (DREES) du ministère de la Santé et la direction générale du Trésor montrent l’inadéquation entre l’offre d’établissements et services médico-sociaux et les besoins des personnes dépendantes19.

À l’inverse, les dépenses d’éducation pourraient fortement diminuer en France, de 4,8 points de PIB aujourd’hui à 3,9 points à l’horizon 2070, selon un rapport de la Commission européenne sur le vieillissement.

D’autres dépenses sont a priori sensibles à l’effet démographique, sans qu’une réflexion approfondie ne soit à l’œuvre : la famille, le logement.

Trois Questions pour Conclure

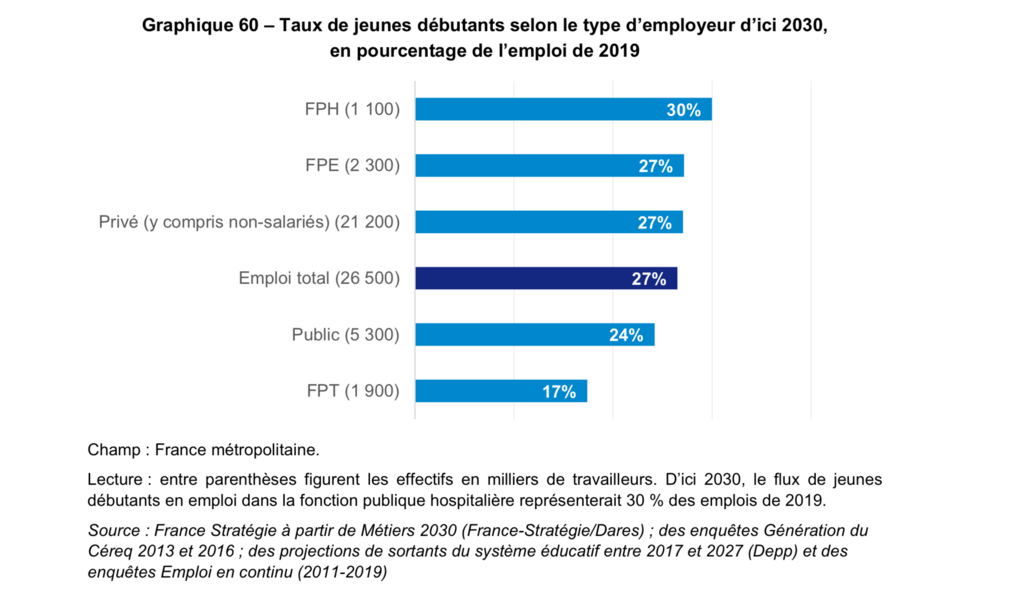

Comment Faire Face à la Diminution de la Population en Âge de Travailler ?

La contraction de la population active à venir s’exprimera en termes réels et en termes relatifs, alors même que notre système de financements publics est assis sur les revenus du travail20.

Il s’agit ici, pour la Cour, de renforcer le taux d’activité des jeunes, ainsi que leur niveau de formation. Plus globalement, le niveau de compétence moyen des actifs sera déterminant pour augmenter la productivité globale.

À cet égard, la Cour relève que le travail qualifié est plus taxé et socialisé que le travail non qualifié.

La bataille des compétences reste à mener.

Par ailleurs, il faudra, toutes choses égales par ailleurs, travailler plus sur le temps de la vie active. Plus d’heures par semaine, avec moins de ruptures et plus longtemps21.

Quelle Solidarité Face à la Hausse des Dépenses Liées au Vieillissement ?

La Cour s’interroge sur le rôle de la prévention et de la stratégie de soins, qui plus est face à l’augmentation des affections de longue durée liées au mode de vie.

Mais, plus fondamentalement, qui paie ?

« Même si l’offre de travail augmentait nettement, il ne sera pas nécessairement possible que la solidarité nationale finance seule l’intégralité des dépenses de protection sociale correspondant au vieillissement. En effet, les enjeux financiers en cause présenteront à la fois un caractère massif et une dynamique extrêmement soutenue. En outre, un surcroît de transferts à destination d’une population âgée serait susceptible de soulever des enjeux d’équité intergénérationnelle si l’on considère que cette population a bénéficié, toutes choses égales par ailleurs, de conditions de retraite (âge de départ, niveau des pensions, espérance de vie à la retraite) favorables en comparaison des générations précédentes, mais également, de façon inédite, des suivantes. »

« Dans ce contexte, il appartiendra aux pouvoirs publics et aux partenaires sociaux de déterminer dans quelle mesure le financement de la protection sociale pourrait s’appuyer, davantage qu’autrefois, sur des financements privés, collectifs ou individuels, obligatoires ou facultatifs. La question de la plus ou moins grande mutualisation des risques et du caractère facultatif ou obligatoire de la couverture est centrale pour en assurer une diffusion large, en garantir l’équité sociale et limiter les inégalités intragénérationnelles. »

La Cour propose ainsi trois scénarios :

- Augmenter de nouveau la solidarité intergénérationnelle à travers une taxation accrue du travail (baisse de compétitivité, baisse du niveau de vie des actifs) ;

- Accroitre la taxation sociale des revenus, à travers notamment la hausse de la CSG ou de la TVA, ce qui aurait, par son universalité, l’intérêt de faire contribuer les inactifs ;

- Enfin, faire peser la dépendance sur la solidarité intragénérationnelle en renforçant la contribution à la protection sociale de la population qui en est la principale bénéficiaire, avec une assiette conçue à dessein. Autrement dit, il reviendrait aux retraités de financer la dépendance22.

Quel Levier Face à la Chute de la Natalité ?

« La chute de la natalité, si elle venait à se confirmer ou à s’aggraver, incarne un défi d’une autre nature qui soulève une série de questions délicates pour l’action publique. »

La Cour relève que cette politique, auparavant consensuelle, est plutôt considérée aujourd’hui sous le prisme de la liberté individuelle. Pour autant, la jeunesse est indissociable de la soutenabilité de notre édifice sociofiscal. Ne pas agir, ou tenter d’agir, est impensable.

La grande question est donc celle des leviers, s’agissant d’une décision prise sur des motifs multifactoriels : emplois, revenus, logement, prix et disponibilité des services de garde d’enfants, mais également à partir de facteurs subjectifs et de croyances collectives.

En outre, tous les différents leviers envisageables ne présentent pas une efficacité équivalente. À cet égard, la direction générale du Trésor note que les dispositifs visant à faciliter l’équilibre entre vie privée et vie professionnelle semblent être des déterminants explicatifs plus importants dans la décision d’avoir un enfant que les prestations familiales monétaires.

Sans être une solution miracle, la mise à disposition de solutions d’accueil du jeune enfant est donc une piste privilégiée.

- L’indice conjoncturel de fécondité mondial était calculé à 2,3 en 2021, et la baisse de cet indice s’est accélérée selon l’Institut national d’études démographiques. 2/3 de la population mondiale vit désormais dans un pays sous le seuil de renouvellement des générations. https://www.ined.fr/fr/publications/editions/population-et-societes/baisse-massive-de-la-fecondite-mondiale-en-20-ans-illustree-en-cartes/ ↩

- Allocation personnalisée pour les personnes âgées, versée en fonction du niveau de perte d’autonomie de la personne. ↩

- Le taux de féminisation des personnes immigrées était en moyenne, de 2006 à 2023, de 52 %. ↩

- En premier lieu la Suisse, le Luxembourg et le Royaume-Uni. ↩

- L’INSEE présente dans ces projections près de 26 scénarios. Le scénario central est censé être le scénario médian, reprenant l’ensemble des projections centrales des différents sous jacents. ↩

- Ce qui implique qu’une jeunesse très nombreuse est aussi source de dégradation du PIB par tête. Toutefois, cette jeunesse contribuera ensuite à l’enrichissement collectif une fois en âge de travailler. Cet effort des actifs est donc une forme d’investissement. ↩

- Le sujet est actuellement très irritant, mais il devra être de nouveau discuté si l’on souhaite financer de manière réaliste notre modèle social. ↩

- Les pays les plus avancés dans la robotisation de leur économie sont aussi les pays avec la démographie la plus vieillissante : le Japon et la Corée du Sud. ↩

- Théorie dite de Modigliani selon laquelle il y aurait un cycle d’épargne au cours de la vie de l’individu :

– un endettement des plus jeunes,

– une épargne des actifs, et en particulier de 30 à 50 ans,

– puis de nouveau une désépargne en retraite, notamment dans les systèmes de retraite par capitalisation. ↩ - Par ailleurs, les retraités concentrent le patrimoine, puisqu’ils détiennent à eux seuls 60 % du patrimoine total (données de 2010), mais ce patrimoine est essentiellement composé d’immobilier (70 %). ↩

- La Cour relève toutefois que la progression du taux d’effort des plus âgés ne s’est pas accompagnée d’une dégradation de leur niveau de vie relatif. Ce qui témoigne de l’attention des pouvoirs publics au niveau de vie des retraités. ↩

- Dans son rapport au Parlement de juillet 2019, France Stratégie souligne que 53 % de la population immigrée appartient à la tranche des 25-54 ans, contre 36 % pour la population autochtone. ↩

- Leur niveau de prélèvements obligatoires serait par exemple inférieur de quinze à vingt pour cent aux français. En conséquence, leurs revenus plus faibles impliquent une plus grande dépendance aux aides sociales et moins de cotisations, du fait des allègements sur les bas salaires. ↩

- On imagine toutefois la complexité de telles études et projections économiques. ↩

- Dit autrement, près de un euro sur quatre ne nos prélèvements obligatoires est à destination de nos retraités. ↩

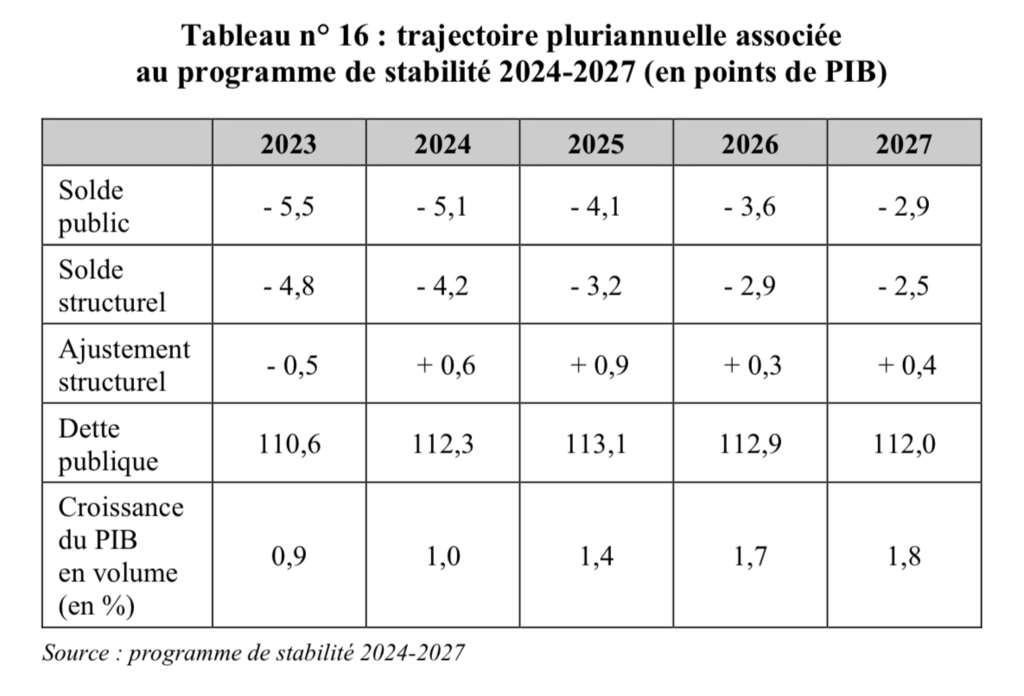

- Ainsi, à partir d’une étude lexicographique, la Cour relève la très grande faiblesse des analyses gouvernementales en matière démographique. Sur 630 000 mots issus des lois de programmation pluriannuelle (avec leurs annexes) et des programmes de stabilité français, seules 340 occurrences sont relatives à la démographie, soit une fréquence de 0,05%. ↩

- L’effet sur les dépenses d’auxiliaires médicaux, de transports et de soins hospitaliers est encore plus manifeste. Le taux de croissance des dépenses de santé serait également lié à l’augmentation de la population générale, l’innovation thérapeutique, l’augmentation globale de la consommation de soins et peut-être un moindre état de santé de la population. ↩

- L’Insee a estimé qu’au début des années 2050, 2,8 millions de personnes de plus de 60 ans devraient se trouver en perte d’autonomie, contre 2,0 millions aujourd’hui. ↩

- Alors que seulement 350 places ont été créées annuellement de 2018 à 2024, il conviendrait d’en créer plus de 95 000 d’ici à 2030 pour assurer un niveau de prise en charge similaire à celui d’aujourd’hui. Soit un besoin de 16 000 places supplémentaires par an. Le besoin pour 2040 est lui estimé à 300 000 places. La marche semble insurmontable. ↩

- La question de la révolution du financement des dépenses publiques est abyssale. Outre la dépendance aux revenus du travail, il convient de noter la diminution progressive des revenus issus de la fiscalisation du pétrole. Les effets de l’intelligence artificielle sur le travail seront aussi à surveiller. ↩

- Ce qui signifie travailler plus tard dans sa vie professionnelle, mais aussi probablement plus tôt. L’apprentissage constitue ici, indéniablement, une clé pour notre avenir. ↩

- Il pourrait s’agir d’une contribution assise sur leurs revenus de remplacement (retraite et patrimoine), voire d’une assurance obligatoire. ↩